Free 12x36 Wedding Album Layouts Design PSD Templates StudioPk, Download 15 Free 12x36 Wedding Album Design PSD Templates High quality customizable layouts perfect for wedding engagement and reception photo albums . Wedding Photo Album Maker Create Albums Online For Free VistaCreate, VistaCreate will help you create a wedding photo book that s unique to you We provide so many features and tools to let you customize your photo books to reflect your style and perfectly showcase your favorite photos Use our wedding album maker templates objects and tools to easily design the perfect wedding album online to commemorate your perfect day

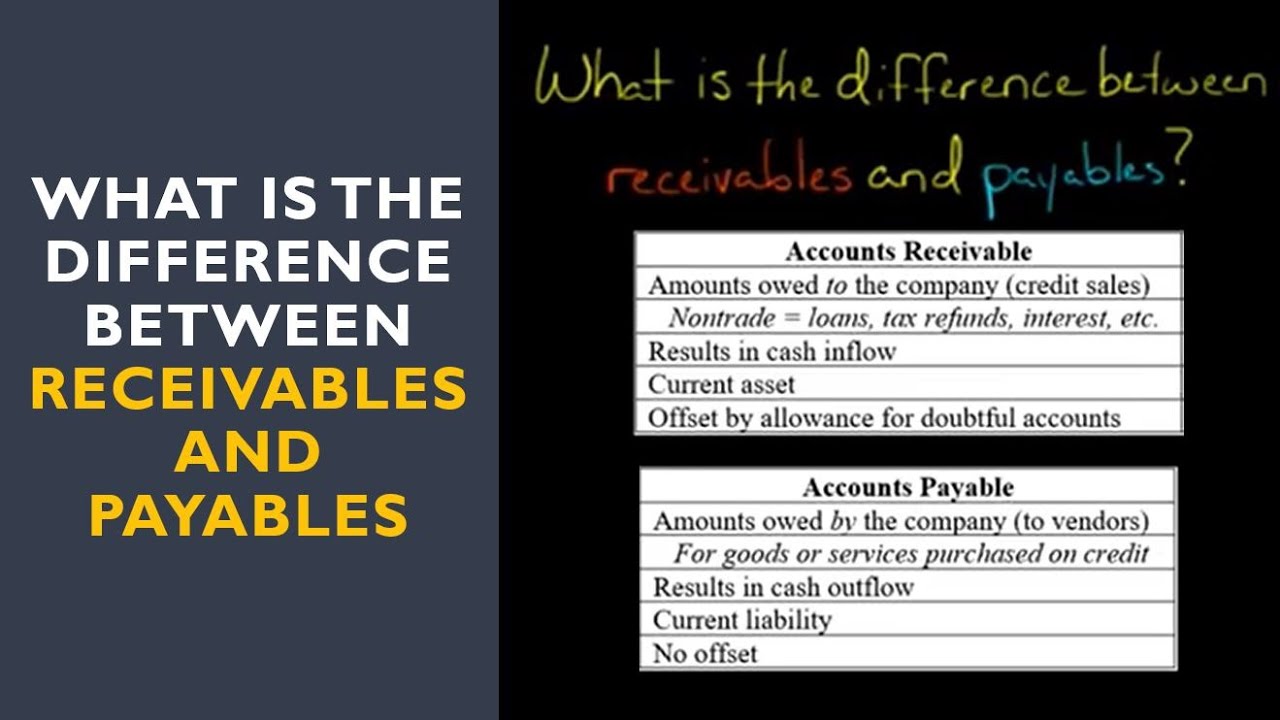

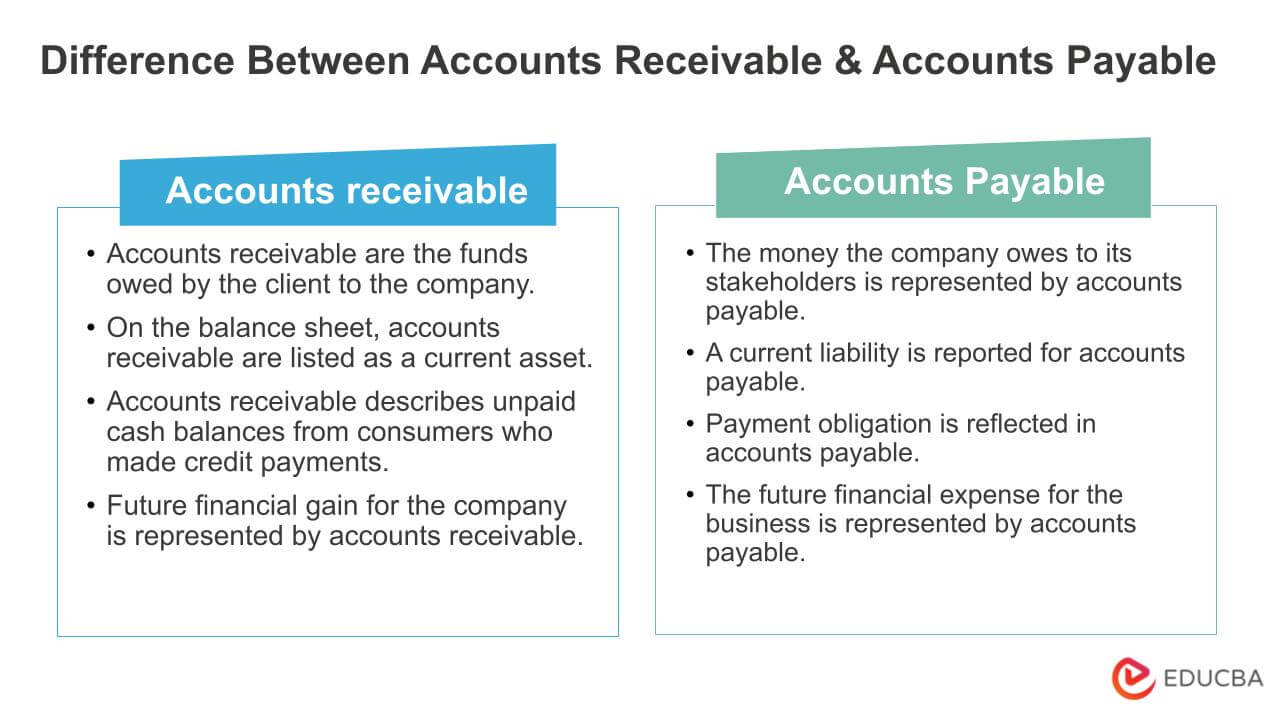

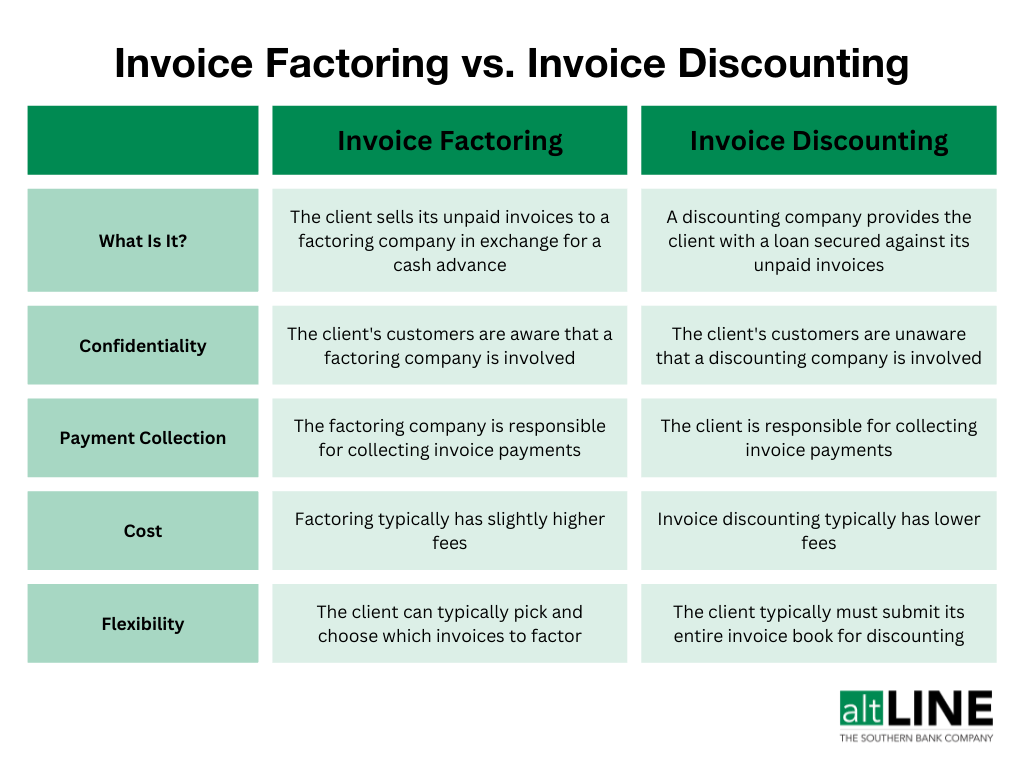

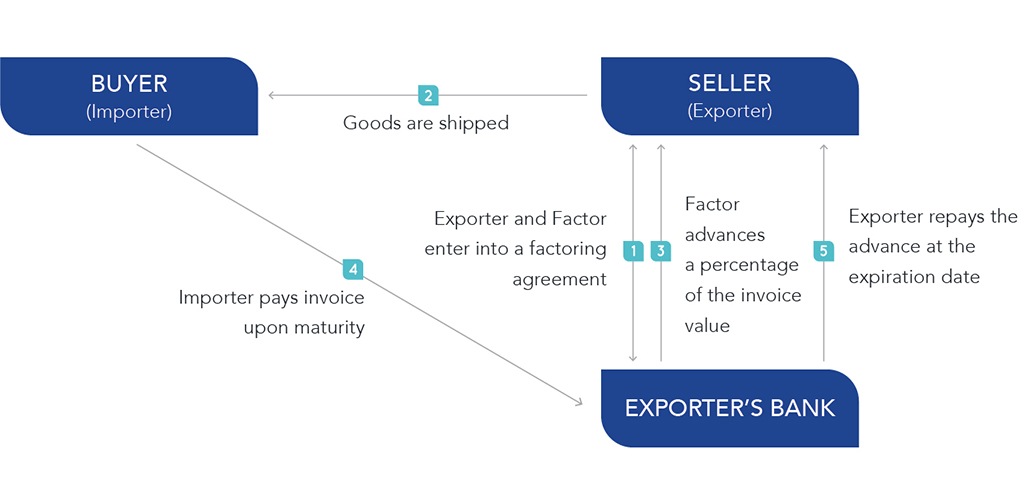

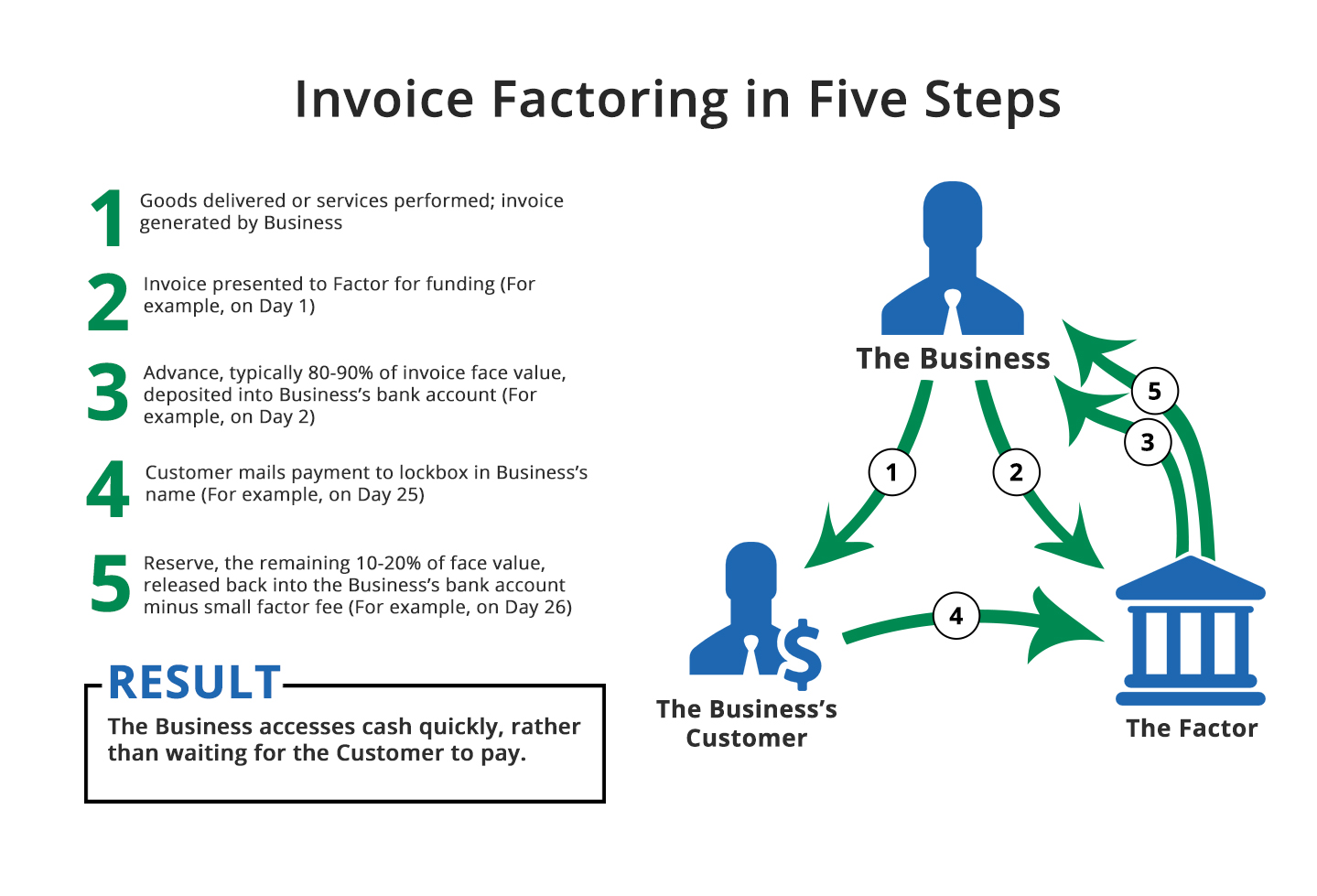

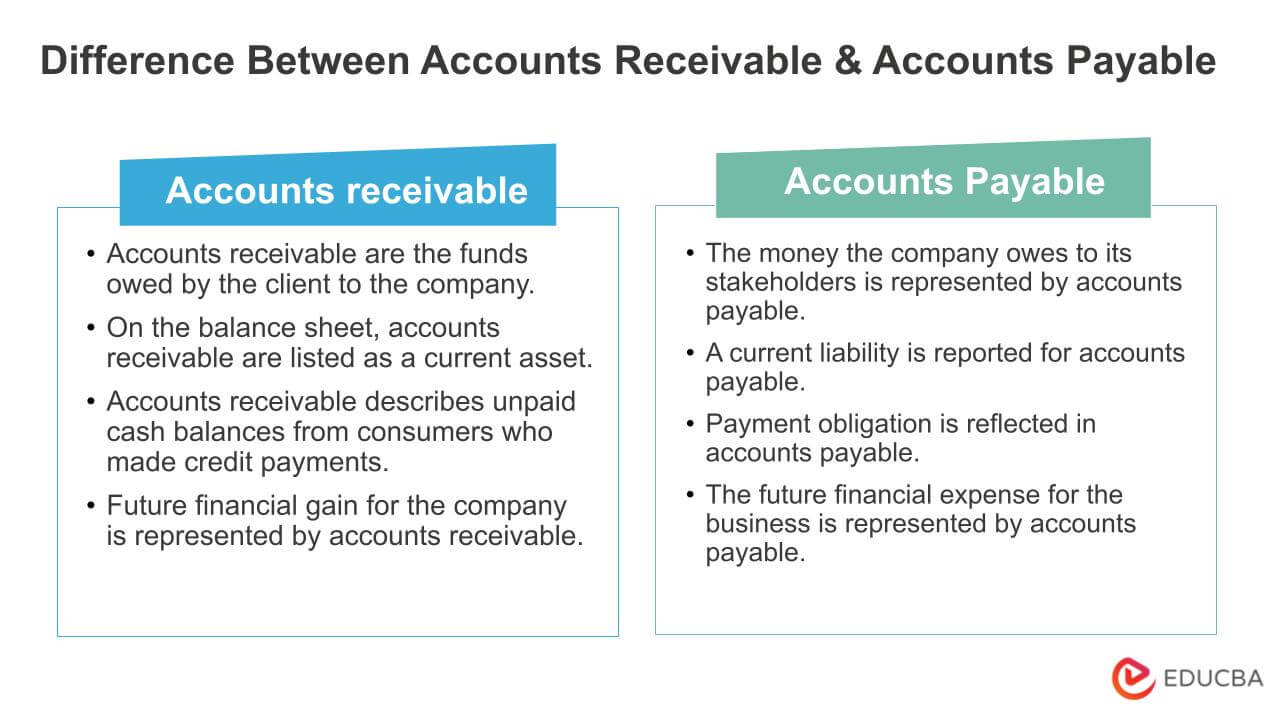

.Difference Between Factoring And Accounts Receivable Financing

Difference Between Factoring And Accounts Receivable Financing

Free 12x36 Wedding Album Layouts Design PSD Templates StudioPk

Wedding Photo Album Design Templates Free Download Friends In today s post you get the Creative and New Wedding Album Design Templates Guys If you are an album designer or Photographer and if you have Photo Studio Workshop then this is the right Website for you We are sharing here all needs for album designing material Like Wedding Album PSD Fonts Studio Backgrounds Photo Collages .

In this area published PSD Files Photoshop Document are design in a very creative way as users required Every PSD Sheet has 3 5 blocks where you can upload or design your own customer s Wedding Photo Friends If you are an album designer or Photographer and if you have Photo Studio Workshop then this is the perfect Website for you we are sharing here all needs for album designing .

Photo album templates Wedding Photographer in Prague

Store Photos Elegantly with a Free Download of a Sample Wedding Album Design Pick Any Printable Wedding Album Template in PSD or InDesign Format Be It a Digital Online or Printed Photo Take Advantage of an Example to Save Time .

Absolutely free photo album templates for download Easy to use and help you to create wedding or family albums Bonus best tips on making a photo book .

Wedding Photo Album Design Free Download 12X36 PSD Freepsdking

Create custom photo books and albums Relive your favorite memories and design a custom photo book or album using Canva s free photo book maker With timeless templates and easy uploading you can design a photo book in minutes and treasure it for years to come .

VistaCreate will help you create a wedding photo book that s unique to you We provide so many features and tools to let you customize your photo books to reflect your style and perfectly showcase your favorite photos Use our wedding album maker templates objects and tools to easily design the perfect wedding album online to commemorate your perfect day .

Disclaimer: Content available here is for educational and non-commercial purposes. All trademarks are property of their respective owners. For concerns about usage, feel free to contact us.

:max_bytes(150000):strip_icc()/Accounts_Recievable_Financing_Final_3-2-9d907a15511b455f94a1f064a1cc5ae8.jpg)

Difference Between Factoring And Accounts Receivable Financing Images Gallery

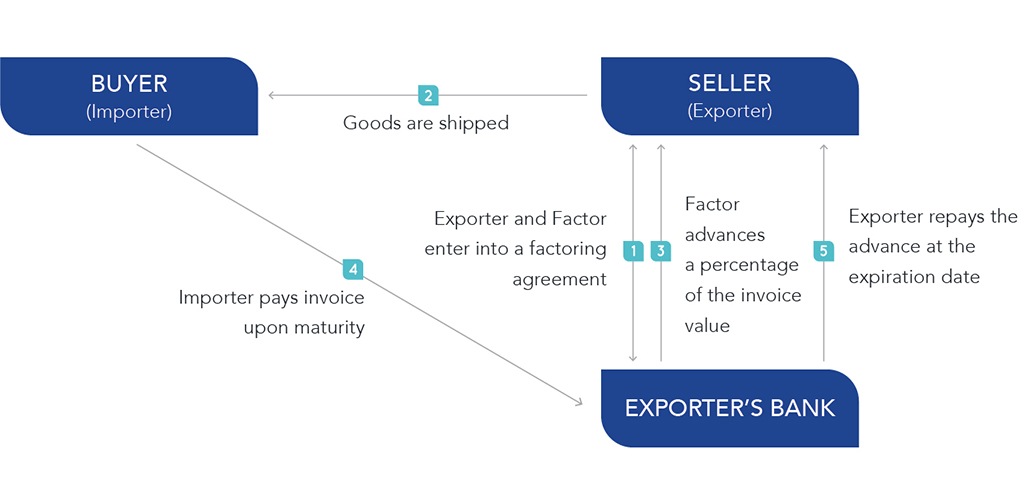

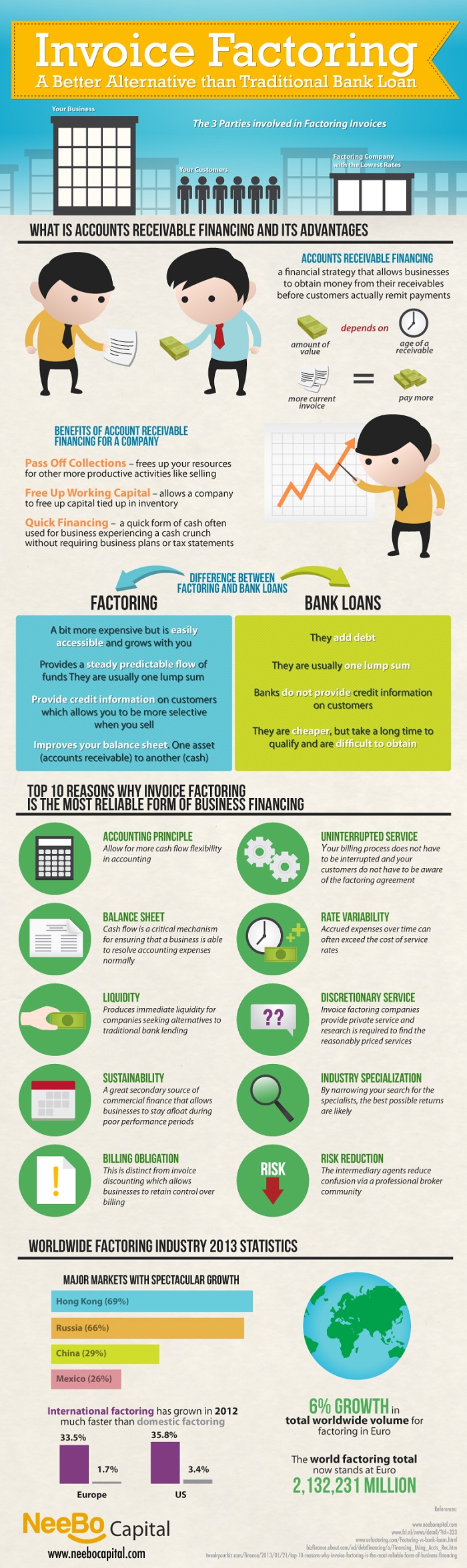

Accounts Receivable Factoring Mahanakorn Partners Group

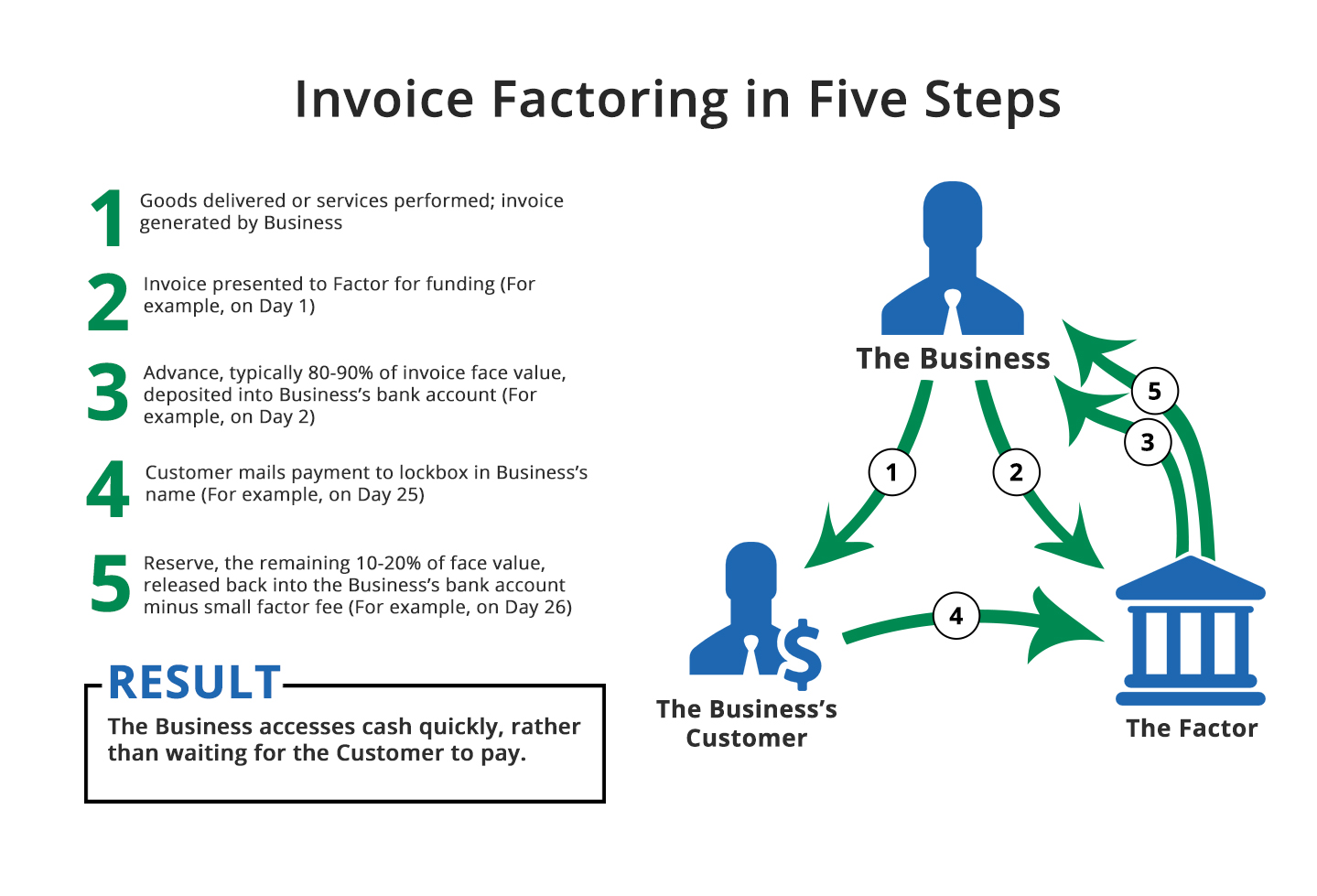

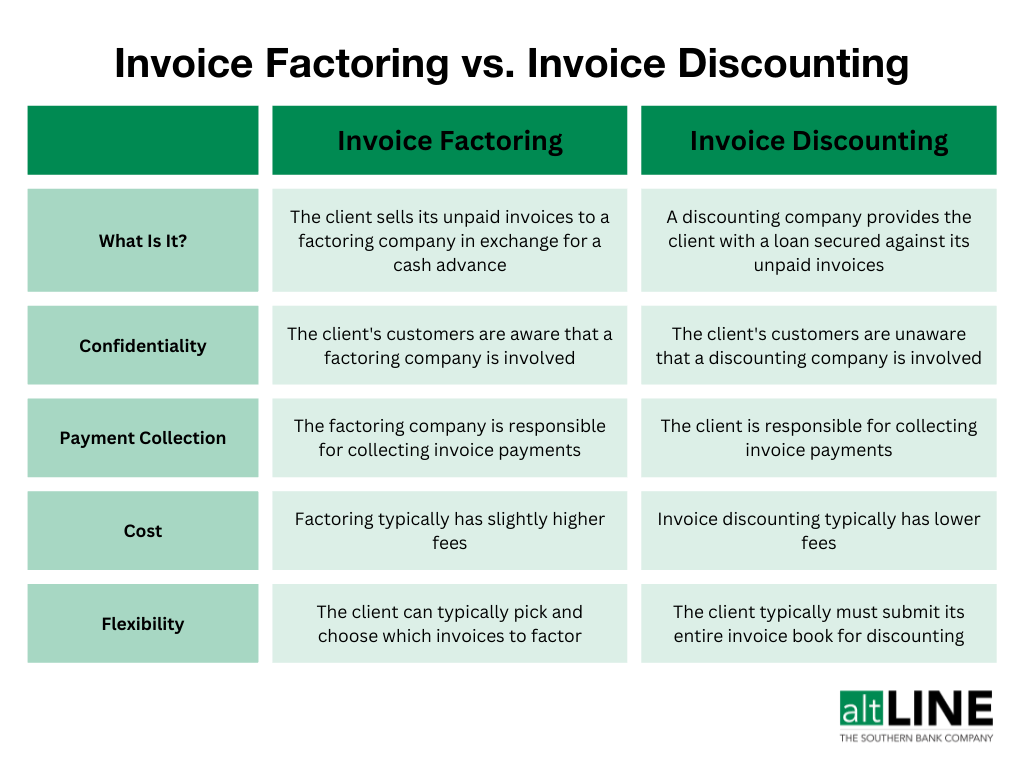

Invoice Factoring AltLINE By The Southern Bank

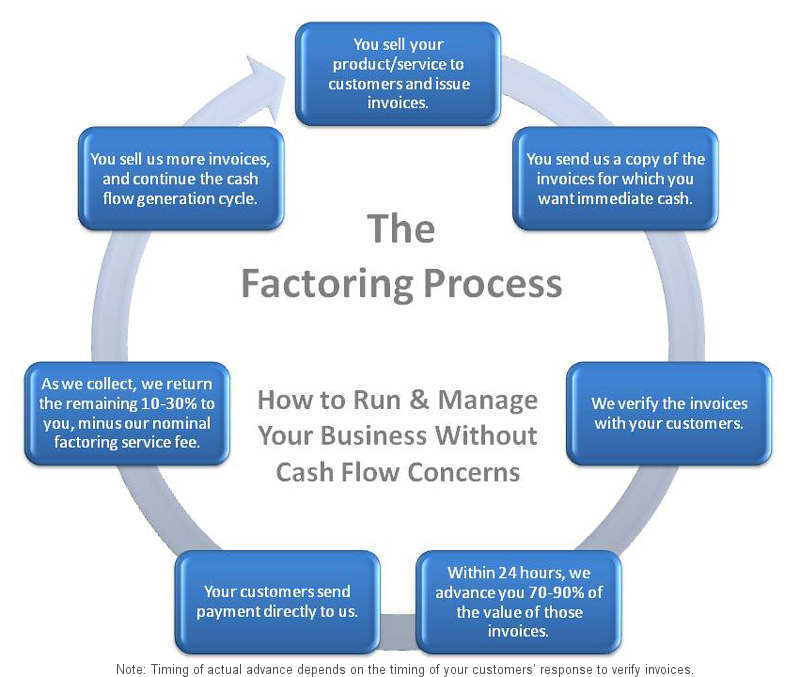

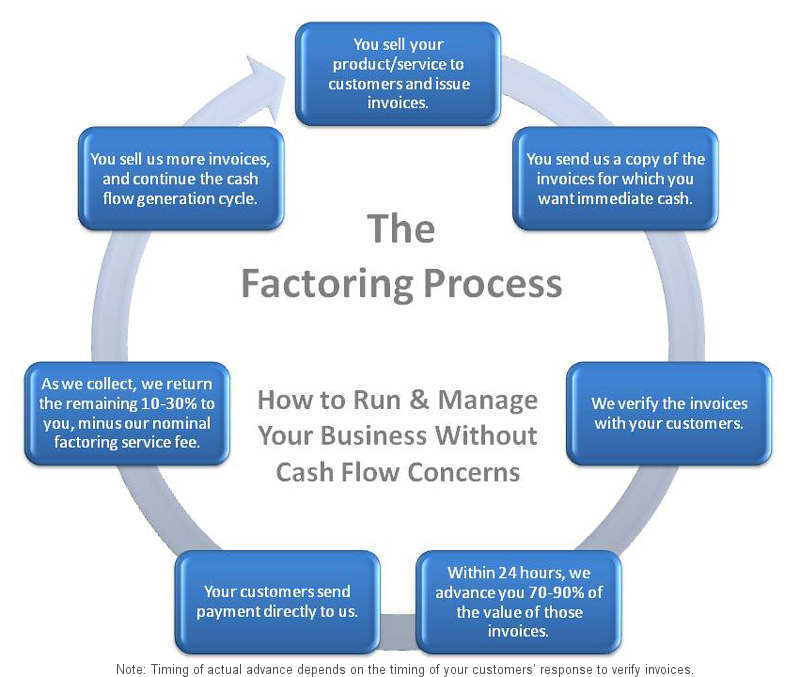

The Factoring Process Cash Flow Resources

Accounts Receivable Formula Excel Template Based Examples

Understanding Invoice Discounting How It Works AltLINE

Factoring Infographic Invoice Factoring Infographic

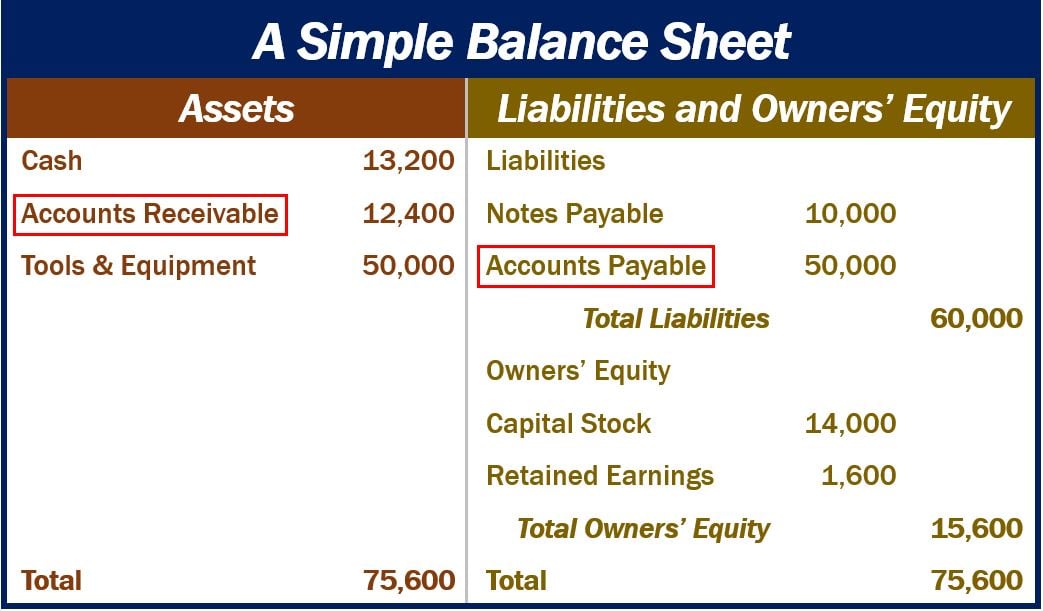

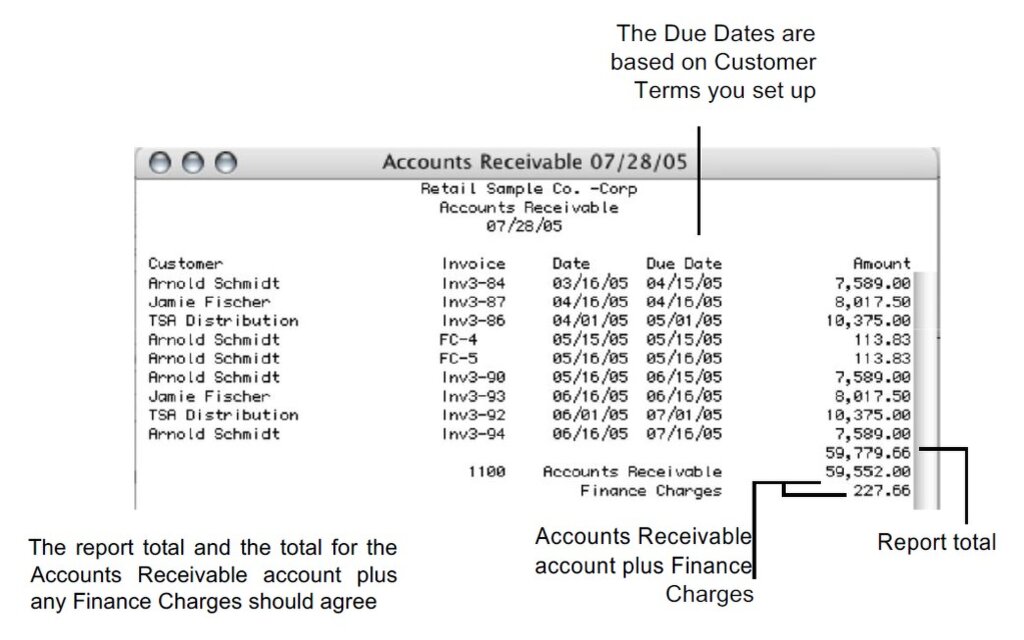

Accounts Receivable

What Is Accounts Receivable Definition And Examples

What Is Account Receivable Vrogue co

The Difference Between Factoring And Accounts Receivable Financing

Frequently Asked Questions

1. Can you explain what free printables are?

Free printables are electronic items you can quickly access and print at your own home—from planners to coloring sheets, learning worksheets, and so much more!

2. What printables do you offer?

You'll find a growing library of free printables: planners, worksheets, kids' activities, coloring pages, and more—perfect for families.

3. Do you own the content shared?

We do not claim ownership of most images or designs. All rights belong to the original sources. We simply share them to make access easier for everyone.

4. How can I download the printables?

Right-click on any printable you love, hit "Save as" and save it where you want. It's that simple!

5. Are the files suitable for printing?

We offer files in popular image file types like PNG and JPG, ensuring they look great when printed.

6. Can I get higher resolution versions?

If you need a high-resolution file or the printable has a watermark, please check the original website we’ve mentioned for the best version.

7. Why do some downloads have watermarks?

Watermarks usually mean it’s a preview version. Just follow the link to find the original high-quality version without the watermark.

8. Can I use these printables commercially?

You may not use these files commercially unless permitted by the original source. Always review their usage guidelines.

9. Why don’t you charge for these downloads?

These printables are free because they come from generous sources online. We simply compile and share them for your benefit.

10. Where do you get your printables?

Our team collects the best printable content found via search engines and offers them here for convenience.

11. Which file types are used?

You’ll find JPG files that work well with all standard printers. No special software needed.